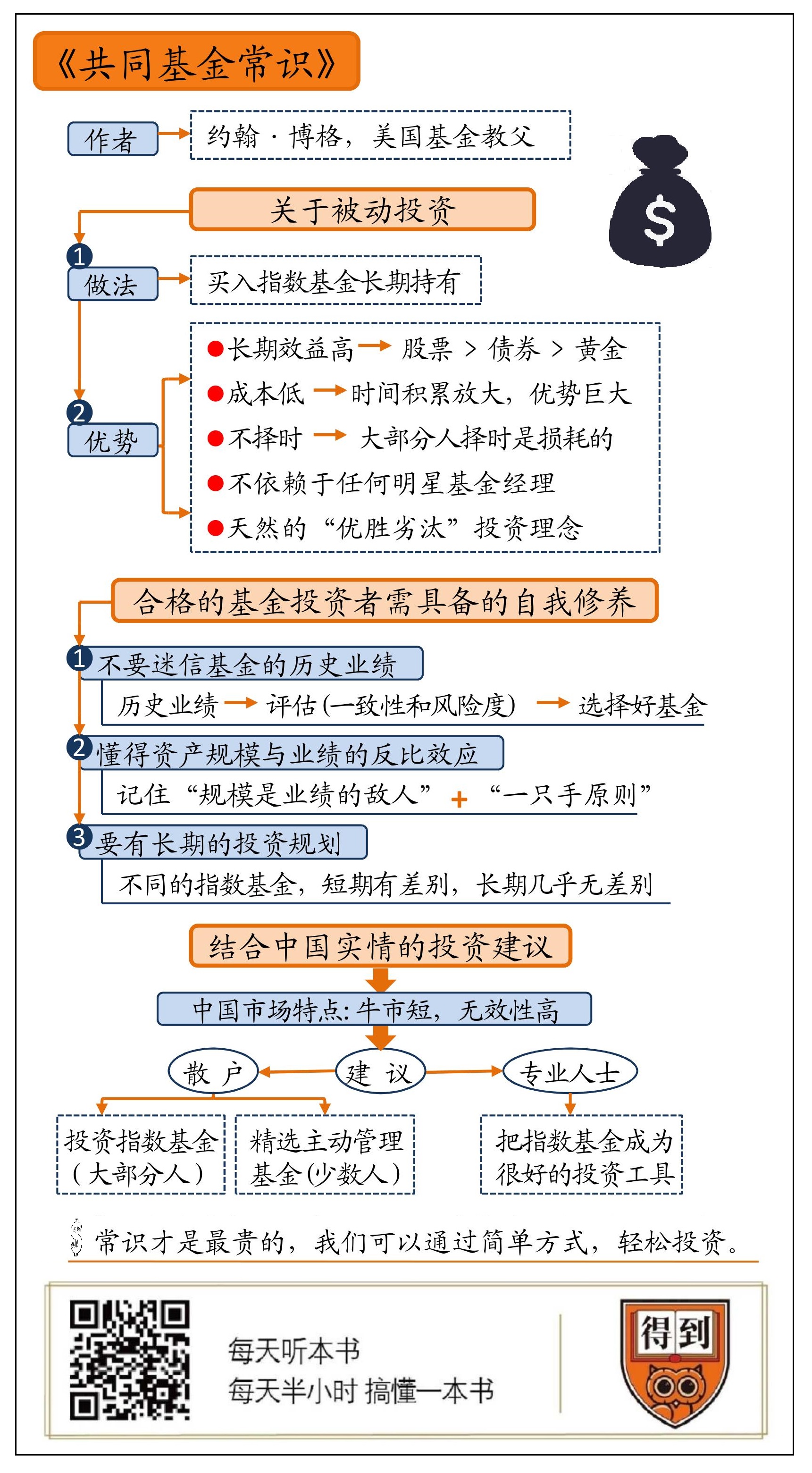

共同基金常识 ,1.被动投资为什么有优势,被动投资具体该怎么做。2.一个合格的基金投资者,应该具备什么样的自我修养。 3.博格的投资理念,如何跟中国的实际情况相结合。

文章目录

共同基金常识 关于作者

约翰·博格,全球第一只指数共同基金的建立者,被称为“指数基金教父”。他也是美国最大共同基金公司领航集团的创办人,被《财富》评为“二十世纪四大投资巨人”之一。他提供的指数基金投资工具,帮助成千上万人实现了自己的财务目标。他倡导的被动投资理念,越来越受到全球投资界的广泛认同。

共同基金常识 关于本书

本书是约翰·博格的经典之作,不但阐述了被动投资的理论根基,还提供了大量详实的数据和论证,其中最长的数据跟踪超过200年。除此之外,作者还给基金投资者提供了明确、可操作的规则和建议。可以说是基金投资者的必读书目。

共同基金常识 前言

你好,欢迎每天听本书,本期音频说的这本书叫做《共同基金常识》,作者是美国基金行业的教父级人物约翰·博格。为你解读这本书的是谭昊,他在金融市场有20多年投资经验,现在是彼得明奇资产管理创始人,也是新浪财经《对话私募掌门人》栏目的特邀专家。

在所有的投资类书籍中,这本《共同基金常识》跟普通投资者的关系可能是最密切的。在本书中,作者描述了一种简单、长期、一学就会的投资方式。这种投资方式被美国市场上百年的数据所证明是长期有效的,而且收益率远超过定期存款。

什么方式这么神奇呢?我先来打个比方。

假设你有一个爱好是滚雪球。冬天下大雪的时候,你找到一个很长的斜坡,坡上有很湿的雪。你先自己用手做了一个小雪球,然后从坡上慢慢往下推,这个过程中,雪球不断地吸附新的雪进来,会越滚越大。这个滚雪球的过程,就好比投资的过程。当你投资了一家好的上市公司的股票,比如贵州茅台吧,就好比委托了这家公司,帮你来滚这个雪球,把自己的本金越滚越大。

但是挑选什么样的公司,滚雪球的能力才最强呢?这个挑选过程可是个非常专业的活。而且每家公司滚雪球的能力还是不断变化的,可能某家公司去年很厉害,今年就不行了。如果你委托了一家公司,还得时刻跟踪,盯着它,这个过程太耗费时间精力,一般人耗不起。

这个时候,有人提供了一种非常简单的办法,就是建立一个计划,帮你挑选几百家能力相对靠谱的公司,分别帮你滚雪球。如果有某些公司中途不行了,就定期淘汰掉,换入新的公司。所以,你只要把滚雪球这件事委托给这个计划,其他的事就不用操心了。

这里的每一家公司,就代表一家上市公司的股票,这个挑选了几百家公司的计划,就叫做指数基金。比如美国的标普500指数,就由500家公司构成;中国沪深300指数,就由300家公司构成。

当你买入一个指数基金,就好比同时委托了几百家上市公司为你分别滚雪球。由于这个方式看起来不需要费力气,在买入之后就不需要再主动做什么,所以这个买入指数基金长期持有的投资方式,就叫作被动投资。

这本书的作者约翰·博格,就是全球第一个发明指数基金的人,这个工具为普通投资者提供了一种非常好的投资方式。他在一生中得到了很多荣誉,就连巴菲特也对他赞不绝口。

2017年的伯克希尔股东大会上,巴菲特大大地夸奖了约翰·博格。巴菲特说:“约翰·博格为美国投资者做的事,可能比任何人都多。”当年博格开始提供指数基金时,华尔街上几乎没有人愿意帮忙。因为指数基金降低了投资费用,同时压低了华尔街的利润。而今天,指数基金为投资者带来的回报几乎高于任何金融产品。

这本书是约翰·博格专门为大众写的投资书,也是他最经典的作品。这本书用大量令人信服的数据和证据,全面阐述了约翰·博格的核心投资理念。

接下来的时间,我会分成三部分来为你解读。第一部分,告诉你被动投资为什么有优势,以及被动投资该怎么做;第二部分,一个合格的基金投资者,应该具备什么样的自我修养;第三部分,博格的投资理念,如何跟中国的实际情况相结合。

共同基金常识 第一部分

下面我们进入第一部分,被动投资为什么有优势,以及被动投资该怎么做。

刚才我们用滚雪球的比喻简单介绍了被动投资,下面再稍微详细地介绍一下。

从大类来分,投资可以分为两种方式。一种叫主动投资,一种叫被动投资。所谓主动投资,就是通过自己的研究,选一个你认为好的股票,再选择你认为好的时机,去买入和卖出。由于这个过程你要做很多主动的决策,所以称之为主动投资。巴菲特就是这种方式的代表人物。

那被动投资呢,正好相反,既不选择股票,也不选择时机,用最傻瓜的方式,买入一篮子的股票,持有几年甚至几十年不动。你可别小看这种看起来傻瓜的投资方式,作者约翰·博格告诉我们,就凭这样的方式,你就可以战胜大部分专业的基金经理。

那被动投资该买什么呢?约翰·博格说,应该买指数基金。我们先来解释一个概念,也就是书名里的“共同基金”。共同基金是美国的说法,其实就相当于国内常说的公募基金。就是指那些向社会公开募集的,投资于证券、期货、债券等金融品种的基金。公募基金又可以分为很多类别,指数基金就是其中的一类。在美国,指数基金的规模已经占到公募基金总比例的三分之一。

指数基金里的指数是什么意思呢?

股票市场的指数,通常是由某个第三方机构,用某种简单的数学方法人为计算出来的。比如中国A股有一个著名的指数叫做沪深300指数,就是在全市场3000多只股票里面,选择了业绩好、市值大的300只股票,通过加权平均的方式,计算出一个股票指数。这样你一看沪深300指数的涨跌,就能大致知道,今天整个A股市场的表现。

而如果你按照沪深300指数中的300只股票的构成比例,一篮子买入所有这300只股票,就相当于一只指数基金了。

由于这种投资方法不用选股,可以一键买入,所以指数基金也就成为了被动投资的最主要投资工具。

那么,用指数基金做被动投资,到底有哪些好处呢?博格给我们指出了非常重要的几条好处。让我们一条条来看。

第一点,长期收益高。长期来看,在所有不同的资产类别当中,比如在股票、债券、黄金等等当中,股票的长期收益率是最高的。

在美国过去二百多年的时间中,股票的长期年化收益率大约在7%左右。这个回报率比债券高一倍,比黄金就高太多了。长期来看,黄金的收益率是几乎可以忽略不计的。

那么,为什么股票的投资收益率最高呢?约翰·博格进一步给了我们一个股票收益率的来源公式。

他认为,长期来看,股票的收益率就来自两个东西相加。第一个是你买入那个时刻的股息率,这个概念你不明白没关系,这个数字越高,代表公司的分红能力越强。第二个就是你买入的那个上市公司未来的盈利增长率。

我们知道,上市公司通常是一个国家经济体系中质地最优良的一批公司,它们的平均盈利增长率肯定是超过国家整体的经济增速的。所以只要一个国家的经济在上升通道中,长期来看,买入上市公司并且持有,就能获得很好的回报。

除了长期收益这一点,约翰·博格认为被动投资还有两个特别大的好处。第二个好处是成本低,第三个好处是不择时,也就是不用选择股票买入卖出的时机。

关于成本低,我们来看一个例子。

我们假设现在你有两种投资方式可以选择。A方案,是购买市面上现成的一个基金,这只基金资产的35%投资美国的债券,65%投资美国标普500的股票。

B方案,你还是买35%的美国债券,65%的美国标普500的股票,但是你不购买这只基金,而是自己动手,分别买一只债券指数基金,和一只标普500的指数基金。这个方案最终投资的东西其实是一样的,区别在于指数基金的费用更便宜一点,每年的费用要便宜0.9%。

假设你在1947年,分别在两个方案上各投资了1万美金,50年后,如果你用的A方案,你的1万美金变成了108万;如果你用的是B方案, 你的1万美金变成了161.5万,比起A方案的108万,多了差不多一半。

由于两个方案购买的东西实际上是一样的 ,这个结果的巨大差别,完全是来自于每年0.9%的细微的费用差别。

这就告诉我们,在长期的投资中,降低成本是非常重要的举措,约翰·博格甚至把降低成本放到了长期投资的第一要素。因为任何细微的成本差异,在长期投资中,都会被时间累积放大。

讲完了低成本的优势,我们再来看被动投资的第三个优势:不择时的优势。

不择时很好理解,因为指数基金,就是一直持有跟指数构成相同的股票,不卖出,所以不会有时机选择的问题。但是,不择时会构成优势吗?

我们不妨从反面来问,选择时机是优势还是劣势?本书列举了媒体、基金经理和普通基金投资者的择时能力,发现他们大部分时候都是负收益。所以不择时,反而变成了优势。

首先我们来看媒体的择时,书中列举了两个美国最顶级的杂志的例子。 1979年8月13日,《商业周刊》登出一篇题为《股票之死》的封面文章。看这个标题就知道,是唱衰股票的。但是,在这篇文章刊登的时候,道琼斯指数为840点,这个点位几乎就是底部区域了。到了1983年5月,市场上涨了将近50%。

另一个故事更加离奇。1988年9月26日出版的《时代周刊》刊登了一篇封面文章,题为《买股票?没门! 》,并在封面上画了一只巨大的熊。当这篇文章发表时,道琼斯指数在2 000点左右。结果从那个时候开始,指数开始攀升,一直登顶达到9 000点。

既然顶级杂志都判断不对,何况那些小媒体呢?博格得出结论,媒体的择时往往是不可信的。那么,专业的基金经理呢,他们的择时能力又如何?

我们从一个客观的统计指标,可以看出基金经理对于择时的勤奋程度,那就是换手率,也就是一定时间里把股票转手买卖的频率。换手率越高,说明基金经理越喜欢折腾,越勤奋地做择时的操作。

在上世纪40到60年代,美国的股票型基金经理平均的年换手率是17%,这个不算高,意味着把股票全部换一次手,平均需要花五年多的时间。到1997年的时候,换手率上升到了85%。又过了十年,到2007年的时候,换手率上升到了105%,也就是说平均不到一年要把全部股票换一次了。

从数据可以看到,几十年以来,美国的基金经理在择时这件事情上是越来越勤奋,操作越来越多。但是结果呢?很遗憾,没有任何证据表明,美国股票基金的管理水平随着换手率的增加而有所提升。恰恰相反,由于换手率增加带来的费用增加,倒是实实在在地伤害了基金的业绩。

最后我们再来看一下普通基金投资者的择时能力。我们知道很多散户买基金,是想挑时机申购和赎回的,不但中国如此,美国也如此。那么美国的数据能告诉我们什么呢?

美国市场从1975年到1981年的第一季度,连续24个季度,投资者不断地从公募基金里面撤出资金,差不多撤出了初始规模的一半。在那么多人撤出基金之后,新的牛市就开始了。

1982年的三季度市场开始转暖,到1987年达到高潮。而在1987年的前九个月,投资者新进入公募基金的资金就达到280亿美金,很不幸的是,10月份股市就崩盘了。

以上是美国的数据,事实上,中国的数据和经验也是跟这一致的。就是说普通基金投资者的择时操作,往往也都是负收益。基金行业有句俗话叫作,好发不好做,好做不好发。就是说基金好卖的时候,投资者抢购的时候,往往不是做投资的好时机。基金卖不出去的时候,投资者不愿意掏钱的时候,往往是做投资的好时机。

我们来回顾一下今天讲的第一个部分,这个部分主要是讲被动投资的优势,以及如何做被动投资。被动投资的主要方式就是买入指数基金并持有,它的好处至少有三点:首先股票是长期收益率最高的资产,其次是,指数基金相比其他基金的成本非常低廉,经过时间的放大,会变成非常巨大的优势。第三个优势在于,被动投资不择时,不择时是优势,因为不管媒体、基金经理还是普通基金投资者,大部分的择时动作都是损耗而不是收益。事实上,长期来看,指数基金的表现能够战胜绝大部分主动管理的基金经理。

共同基金常识 第二部分

好,接下来我们进入今天的第二部分,一个合格的基金投资者要具备什么样的自我修养。

在本书中,约翰·博格给基金投资者提了若干条规则和建议,我把它们总结成了一个基金投资者的自我修养。要想成为一个合格的基金投资者,至少有三点修养你是需要具备的。

第一个修养,不要迷信基金的历史业绩。

如果你做一个小调查,问问身边的人,买一只基金的依据是什么,你得到的答复很可能是这样的:这只基金去年的业绩很好,这个基金经理的名气很大。

事实上,历史业绩和基金经理的名气,是散户购买基金时看得最多的指标。也是基金的销售机构,在销售过程中最强调的一点。

但是,约翰·博格在本书中明确地提出:不要高估基金历史业绩的作用,尤其要小心明星基金经理。

书中列举了详细的研究数据。

先是按照基金在20世纪70年代的业绩表现,分成四组。然后考察它们在下一个十年,也就是20世纪80年代的表现。结果发现:业绩最好的那一组基金在70年代的年回报率平均高出指数4.8个百分点,但是最终在80年代却低于基准1个百分点,有明显的均值回复特征。也就是说,过去表现得越好,未来的表现反而越差。

这一模式在20世纪80年代到90年代期间重复出现,并且在20世纪90年代到2009年的10年间再次重复出现。

既然不能看基金过去的业绩,那么我们到底应该怎么选基金呢?

约翰·博格认为,单凭基金的历史业绩来做决策是很不靠谱的。但是呢,历史业绩并不是没有用处,我们应该用历史业绩来评估基金经理的一致性以及风险度。

一致性有两个含义,一个是指基金经理说的跟做的是不是一致的。如果一个基金经理嘴上说价值投资,实际上买的都是公司质地很差的股票,那么这样的基金就是不可信的。一致性还有一个含义,就是看它过去一段时间的投资风格会不会变来变去。如果一会儿买大盘股,一会儿买小盘股,这样的基金表现也要打个问号。

至于风险度,就是看这只基金在历史表现中的波动性如何,在基金的净值从高点回落的时候,是不是能够控制住风险。

一句话总结,我们不要凭过往业绩去选基金,但是我们可以参考基金的历史业绩,排除掉不靠谱的基金。

一个合格基金投资者的第二个修养是,要懂得资产规模与业绩的反比效应。也就是资产规模越大,业绩越不一定好。

资产规模是一个容易被投资者忽视、但是非常重要的因素。基金业内有句话,叫做“规模是业绩的敌人”。因为规模越大,要取得超过市场的收益就越难。

市场上隔一段时间会出现特别热门的基金,一发行规模就是几百亿元。但是事实证明,这样的基金业绩往往都不如人意。所以,对于规模特别大的热门基金,一定要谨慎对待。

此外,约翰·博格认为对普通人来说,不要买入太多的基金品种。记住一只手原则,也就是买五只以内足够了,甚至两到三只就够了。

基金投资者的第三个修养是:要有长期的投资规划。

说起指数基金,我们可以看到,市场中有非常多的股票指数。比如中国A股中,有代表大型蓝筹的沪深300指数,有代表中型公司的中证500指数,有代表小型成长公司的创业板指数等等。

不同的指数,会对应不同的指数基金。那么我们在投资的时候,选择不同的指数,会有差别吗?

对此,约翰·博格的回答是,短期看有差别,长期来看几乎无差别。

他选用美国市场的两个典型指数做了研究。一个是代表大股票的标普500指数,一个是代表小股票的威尔逊5 000指数。尽管在三到五年的短周期内,两个指数的表现是有差异的,但是从1970年往后的三十年时间的长周期里,这两种指数的总回报率就是一致的:两者都赚取了年均13.7%的回报率。

好,我们来总结一下第二部分,我们讲述了一个合格基金投资者的自我修养,其中特别值得你重视的是,不要单凭基金的过往业绩来选基金,那种方法很不靠谱。你应该选择符合你的投资理念的、具备一致性的、过往风险控制能力好的基金。

共同基金常识 第三部分

这本书的第一版出版于1999年,我们解读的这个版本是2009年出版的十周年纪念版。在这个版本中,作者增加了很多第一版出版后十年间发生的事情。那么从这本书再版到现在,又过去了十年,关于被动投资和指数基金,其实又发生了很多大事。我在第三部分给你补充讲一讲。

首先,最近的这十年间,指数基金变得越来越家喻户晓,成为越来越多普通人投资的工具。

以美国为例,最近的十几年,美国进入了指数基金发展的繁荣期,指数基金的规模每年迅速增长。截至2017年底,美国共同基金规模18.7万亿美元,其中指数基金的占比已经超过三分之一。

中国这些年的指数基金业同样在迅猛发展。截止到2018年底,指数基金规模总和超过了6000亿元人民币,是近年来增长最快的基金类别。

这一切的开始,都源于本书作者约翰·博格在1975年创立的第一只指数基金。

在那一天以后的几十年的时间里,人们发现,指数基金能够让每一个普通人能够非常轻松地进行投资,分享一个国家长期经济增长的收益,因此,指数基金受到了越来越广泛的欢迎。

事实上,通过指数基金进行投资,除了能够享受到我们在前面说到的被动投资的三大优势之外,还有两个非常重要的额外的优势,博格在书中没有提到,但是也值得你了解。

一个额外优势是指数基金不依赖于任何明星基金经理。

指数基金的目标是取得跟股票指数一样的投资收益率,所以它不需要人为的聪明才智去选股和择时,只需要定期根据指数成分股的调整做相应调整就可以了。这就使得它对人的依赖性很小。中途换一个基金经理,对于指数基金的业绩表现是没有任何影响的。

如果你要进行超过十年以上的长期投资,这种不依赖于人的稳定性,是非常重要的。

第二个额外优势是,指数基金在设计理念上,已经天然蕴含了“优秀的公司买得越来越多”的投资理念。

股票指数的编制方法,通常都是按照市值加权的方法来进行的。也就是说,市值越大的公司,在指数编制时所占的权重就越高。相对应的,指数基金在买入成分股时,这家公司的份额就买得越多。

举个例子,前面我们讲到过中国A股有一个著名的指数叫做沪深300,是由300只成分股的价格加权编制而成。这其中有一家成分股,是大家所熟知的贵州茅台。2009年初的时候,贵州茅台的市值大约是1200亿人民币。到了十年之后的2019年初,它的市值变成了9000亿人民币,增长了大约7.5倍。

这意味着,假设其他沪深300指数的总市值不变,这十年,随着茅台这家公司的不断增长,指数基金买入的茅台的份额也多了好几倍。

这种效果的产生,正是因为指数的编制方法中天然蕴含了“优胜劣汰”的思想,所以,指数基金能够让优质的公司买入数量越来越多。

刚才我们讲到了,除了书中提到的三点好处,指数基金还有两个额外的优势,分别是不依赖于个人,以及天然的“优胜劣汰”的投资理念。当你了解了这两点额外优势,你已经比大部分人都更加专业了。

共同基金常识 总结

最后,我想从一个职业投资人的角度,结合中国市场的特点,来补充几点我个人关于这本书的思考和建议。

这本书讲述的是被动投资的优势,那么,是不是所有的人做投资都应该去买指数基金呢?

我们先来回顾一下被动投资和主动投资的理论根基。

被动投资的理论根基是市场是充分有效的,简单地说就是所有的信息都已经反映在了股价当中,所以不要试图战胜市场,能跟随市场就很好了。

主动投资的理论根基是市场是不充分有效的,总有一些信息还没反映到股价当中,挖掘它们能够给我们带来超额收益。所以我们通过自己的聪明才智和努力,通过选股和择时的操作,有机会获取到比市场平均水平更高的收益。

由此,我们可以画一个坐标系,市场的有效性越高,我们就越倾向于做被动投资;市场的无效性越高,我们就越倾向于做主动投资。

我们知道,美国股票市场的有效性,应该是全球最高的,所以,最近二三十年的实践表明,指数基金受到越来越多人的青睐。

而中国的股票市场具备它自己的特点。一方面,过去的年份里,股票一直呈现出牛市短、熊市长的走势,长期牛市的趋势还没有形成。假如你不幸在2008年初的高位买入了A股指数基金,那么现在十年过去,你还会处在亏损的状态。

另一方面,中国的市场参与主体至今仍然是散户占据大多数,所以市场的无效性很高,这在客观上为主动投资提供了很多机会。

在这本书中,约翰·博格提出的常识非常重要,而在进一步结合中国市场的特点之后,我建议我们可以这样来更深入地思考问题:

对于散户来说,如果没有足够的时间精力和专业技能,那么有两种选择,一是投资于指数基金,但最好要以定投的方式,也就是就是每个月固定投资一定的资金,来摊低成本,熨平波动。这个选择适合大部分人,也是我最推荐的方式。

另一种选择是买入经过精选的主动管理的基金,因为中国股票市场的无效性,的确为主动投资提供了舞台。但是前提是你要懂得如何选基金,而不是光凭过往业绩来选。需要强调一下,这个选择只适合少部分有这种能力的人。

而对于正在从事投资行业的专业人士来说,一方面,中国市场在这个阶段为主动投资管理提供了空间。另一方面,指数基金的大力发展并不是主动投资管理的敌人,恰恰相反,在很多主动管理的策略中,指数基金也可以成为很好的投资工具。

以上是我个人的思考和建议,供你参考。

最后,让我们一起回到这本书的书名《共同基金常识》。我非常喜欢的一句话叫做:常识才是最贵的。谢谢约翰·博格这些宝贵的真知灼见,让普通投资者可以通过这么简单的方式,轻松投资。

读后感|读书笔记

读后感|读书笔记