《文明现代化价值投资与中国》读书笔记和读后感。昨天我们说到了,中国应该选择连横,来破除美国的合纵,广泛结交盟友,尽可能的实现开放,参与到主流自由市场竞争当中。

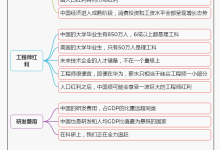

现在,有一种激进的观点认为,当前中国再想韬光养晦也已经藏不住了,所以我们必须主动出击,建立以中国为核心的经贸体系,方便日后与美国秩序分庭抗礼,甚至取而代之,作者认为这种观点是错误的,美国秩序下的国际市场,仍是自由竞争市场,在这个秩序下,世界局势发生了重大变化,中国从几乎没份额,已经提升到了15%,而美国则从50%,降到了25%,也就是说,即便在这种美国秩序下,中国仍有很大的上升空间,而且已经具备了发展优势,完全没必要跳出去。

你要真的跳出去了, 反而是自绝后路,因为我们还不具备这种软实力。你的科技,金融都还不支持你独立。所以,我们现在还是要遵守既有的国际秩序,遵守目前的规则,进一步的扩大开放。扩大自己的份额,叫做广积粮,高筑墙,缓称王。中国已经走上了快车道,按照原有轨迹,只需要再发展10年,就会变得足够强大了。届时自然具备跟美国掰手腕的能力。而且老齐觉得,这种较量也得等待时机,比如美国取代英国,打破英镑黄金体系,其实主要靠的就是两次世界大战。否则他也很难后来居上。所以中国一样,也得耐心等待。2020年这场疫情,其实就是一次不错的机会,作用即便赶不上二战,也至少能赶上一战。在资本主义世界全面衰退的时候,我们依旧能保持正增长,生产秩序不被破坏,这十分有利于我们的国际地位提高。

以前新势力挑战旧势力,基本靠的是战争,这就叫做修昔底德陷阱,但现在由于核威胁存在,所以战争基本不可能了,所以大家的竞争,也就都会在经济层面展开,但大家也都心理很清楚,国际市场的重要性,所以没有人会愿意离开,而是迫使对手离开,所以我们要真的离开了国际市场,那就真的中了美国的奸计了。好在我们之前确实在闭关锁国上吃了大亏,所以现在的领导比谁都清楚,这条路走不通,那么剩下的就只能是跟美国软磨硬泡,局部对抗,广泛合作。无论对方用什么手段,我们始终强调开放。这就是我们的对策,就好比对方有飞机大炮,而我们只有步枪,最简单的办法就是冲下去拼刺刀,部队搅在一起,对方的飞机大炮就全都没用了。现在我们不但开放经贸,也逐渐开放资本,让更多的外资进来建厂,那么你再进行贸易保护,对谁造成杀伤,就不好说了。

目前,中美之间,是一个既竞争又合作的关系,既针锋相对,又产业互补,所以必须避其锋芒,发挥优势。而欧洲,日本其实也都是墙头草,不想得罪美国,也不想得罪中国,所以只要中国还在组织当中,他们就不会去二选一。即便美国对我们封锁,通过这些西方国家进行缓冲,其实伤害也要小的多。反而是当年的苏联那样,与整个西方世界对抗,那么结果会很惨烈。

人类未来的命运,会有这么几个挑战,1是全球化市场,必然会产生全球性政府管理体制,共同协调金融财政,管理气候。2是在资源分配上,会有新的考虑。能源使用和粮食分配都将面临挑战。3从更长远考虑,人类马上将与机器展开竞争,用不了几十年,智能计算能力,就将赶超人的大脑,人脑和电脑将开始兼容。延长生命,甚至长生不死也许将成为可能。那么人类延续生命的方式,可能都会发生根本上的变化。老齐补充一点,即便王侯将相,在死亡这个事上,跟普通老百姓也是一样的,但再过几十年,可能人类将发生根本不平等,连生死都不平等了,基因都不一样了。那个时候,任何努力都是白搭。就比如说,你能通过努力,拥有猫一样的弹跳吗?这是不可能靠努力得来的。但是如果基因可以混编了,那有些人可能瞬间就具备了这种能力,甚至不再生病,不再老化,大脑不死等等。那时候普通人该怎么生存,是一个巨大的问题。我们绝大部分人可能都会像宠物一样活着,没什么用,由别人养着。对超级人类摇尾乞怜,才能活下去。

说完了世界大趋势,作者就开始讲价值投资了,接下来我们会讲6篇关于作者的精彩演讲。从不同角度,阐述投资的艺术和智慧。

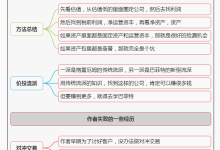

先来看2015年10月作者在光华管理学院的演讲,那时候股灾刚过,中国股市可谓百废待兴,作者先说了一下,资产管理行业独特性,和对于从业人员的底线要求,这个行业跟服务业不太一样,服务业你能够知道这辆汽车好不好,这个餐馆口味食材怎么样,但是在资管行业,消费者也就是投资人是没办法判断产品好坏的。甚至连从业人员自己,也没办法判断,有些产品过去几年业绩很不错,那么是不是代表着他未来业绩一定很好呢?也不一定。甚至5年,10年业绩够长了吧,但是也不好说。这个行业只要跟判断有关的理论,大部分都是屁股决定脑袋。

另外,资管行业对客户的服务很有限,绝大多数情况下,客户都没有赚到钱,只有机构和从业人员赚到钱了。客户赚钱的时候收钱,客户没赚钱的时候也要收钱,你的业绩比指数好收钱,业绩比指数差也得收钱。但这就是行业规则,尽管听起来非常不靠谱也不合理。大家都想进入这个行业,都崇拜专业投资人,其实无非就是羡慕报酬,但作者说,很多从业人员其实不值那么多钱。老齐也是做这个行业的,最大纠结的是客户,客户深层次需求和表面需求不一致,深层次需求是赚钱,而表面需求是追涨杀跌,也就是说,客户最想要你的产品的时候,其实跟他自己的利益背道而驰,你要不卖给他,他转身就走,去你的对手那里买。相反,最能赚钱的时候,恰恰是他最不想买的时候,你就算说破天,他也不愿意去做投资,反而认为你是个骗子。有时候你全心全意付出,真的做一个有良心的资管从业人员,但在客户眼里,你就是最烂的那一个,完全体会不到你的真心。就拿粉丝群来说,骂老齐骂的最惨的就是2018年底,当时不少人都跟老齐定投了多半年,看到市场越来越低,最后骂骂咧咧退群而去,殊不知再坚持一下,就有大把的收益了。所以老齐的一片良心,却经常被泼冷水,难免感到委屈。所以做资管的人,不但要在市场中反人性,对客户服务上也要反人性。这个实在是太难了。换句话说,我知道怎么替你赚钱,也能替你赚钱,但你未必肯让我帮你。你更愿意去听你想要听的,做你想要做的。但却会让你肯定赔钱的。所以老齐也不太同意作者说的,资管者要有道德,其实更多的可能不是道德,是无奈。

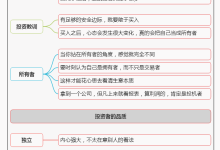

作者说的第二点,就是要做好数据统计,明白那些资产在长期更具有回报价值,比如他提到,股市长线法宝的作者西格尔教授,他把数据回溯到了1802年,告诉我们在200年中,现金购买力下降了95%,贵金属,比如我们都说黄金白银保值,但真的如此吗,显然不是,在200年的时间里,黄金白银只涨了3-4倍。连短债都涨了275倍,长债涨了1600倍,至于股票,跟这些资产完全都不在一个数量级上,200年时间,扣除通胀后,股票仍然升值了103万倍。也就是说,短期内现金确定性最强,长期损失却最严重,而股票却恰恰相反,短期不确定性最高,风险最大,但长期却肯定赚钱,而且肯定赚的最多,远多于其他类资产。老齐之前说过一句话,投资股票还能赔钱,99%的错误就是你拿的时间不够久。

为什么大家会形成错觉,明明在最赚钱的资产里,却赔了钱?反而去愿意拿着那个最不安全的资产,现金!主要就是因为2个原因,1个是通货膨胀,不经意间偷走了你的财富,另一个原因就是经济增长。只要经济效率越来越强,股票一定是上涨的。那么经济会一直发展吗?这也是肯定的,因为科技在滚滚向前,就像我们之前讲的一样,人类已经打开了现代科技化的这个潘多拉魔盒,进入了文明3.0阶段,他已经形成了一个自我不断强化的过程。你现在不想发展都不行。只要你在全球化的大环境下,就一定会持续获得增长。明天我们继续来讲,中国巴菲特的投资智慧。

(版权所有:转自老齐的读书圈)。

读后感|读书笔记

读后感|读书笔记