《让财报说话》读书笔记和读后感。

《让财报说话》读书笔记

- 《让财报说话》1.让财务报表说话

- 《让财报说话》2.初识财务报表

- 《让财报说话》3.资产负债表

- 《让财报说话》4.财务造假如何识别

- 《让财报说话》5.现金流量是企业的生命线

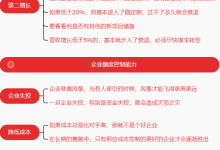

- 《让财报说话》6.能涨价的生意才是好生意 - 《让财报说话》7.如何提高企业的运行效率

- 《让财报说话》8.周转率提高能为企业带来什么

- 《让财报说话》9.企业高增长的秘密!净资产收益率

文章目录

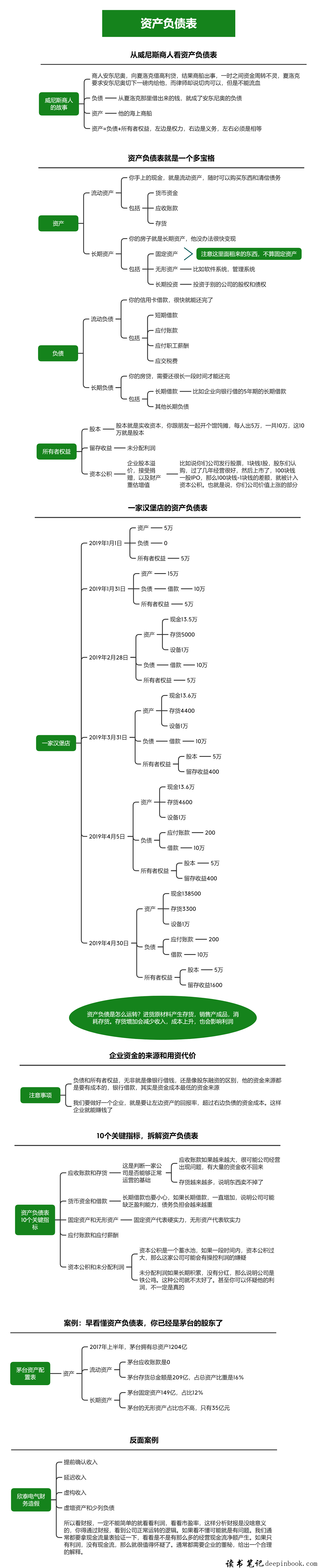

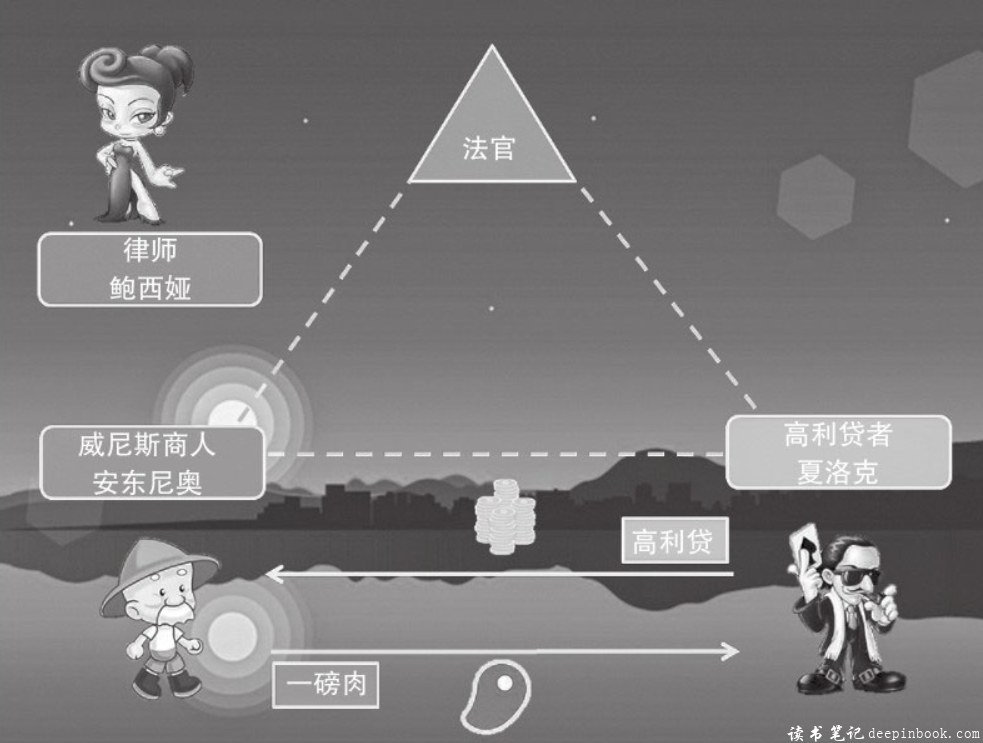

从威尼斯商人看资产负债表

接下里我们就来具体看看这三大报表的学问,先通过威尼斯商人的例子,来看看资产负债表里面我们都需要关注那些科目,这些科目背后的意义又是什么。

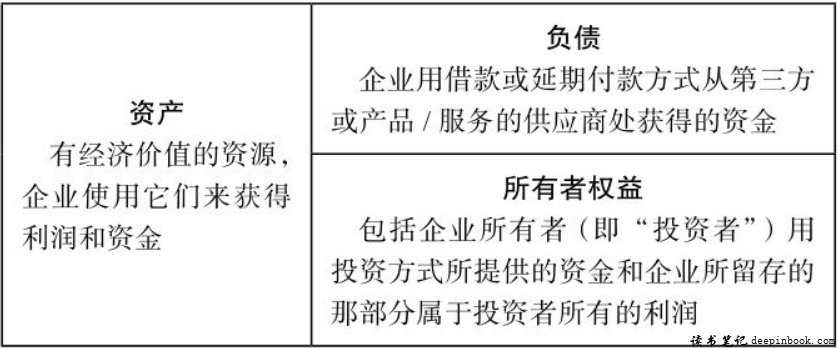

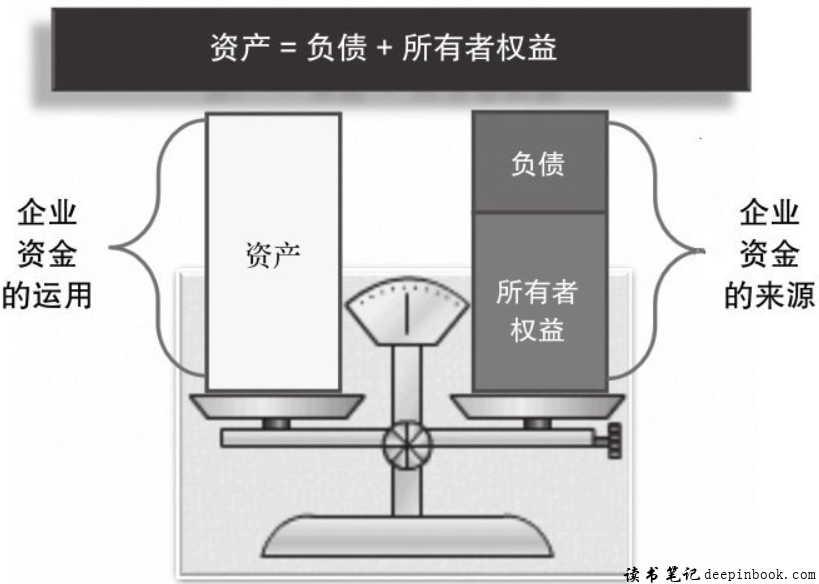

作者举了莎士比亚的名著威尼斯商人的故事 ,商人安东尼奥,向夏洛克借高利贷,结果商船出事,一时之间资金周转不灵,夏洛克要求安东尼奥切下一磅肉给他,而律师却说切肉可以,但是不能流血。作者说这个故事,就是要把资产讲清楚,从夏洛克那里借出来的钱,就成了安东尼奥的负债,安东尼奥的资产就是他的海上商船,这就构成了资产负债表的核心,资产=负债+所有者权益,左边是权力,右边是义务,左右必须是相等的。

资产负债表就是一个多宝格

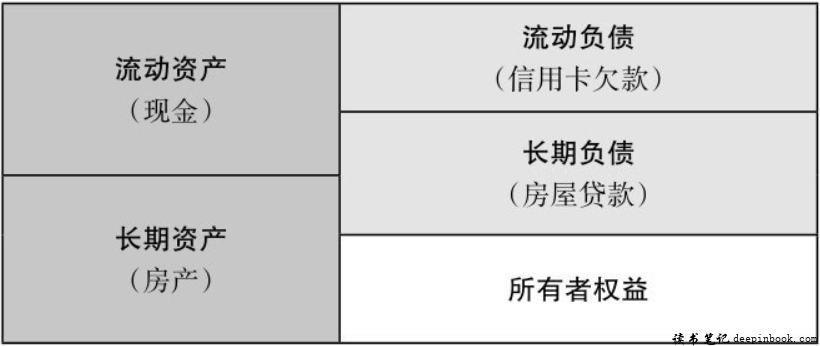

资产

资产又分为流动资产和长期资产

- 比如你手上的现金,就是流动资产,随时可以购买东西和清偿债务

- 而你的房子就是长期资产,他没办法很快变现。甚至很长时间都卖不掉

在报表上,还有很多科目,流动资产里包括,货币资金,应收账款,存货,这些都是马上能处理掉的,长期资产主要就是,厂房机器设备,注意这里面租来的东西,不算固定资产,此外还有无形资产和长期投资,无形资产就是看不见摸不着的东西,比如软件系统,管理系统等等,长期投资,就是投资于别的公司的股权和债权。有些公司为了生产经营更有确定性,需要在产业链上进行并购,对外投资一些工厂之类的。

负债

而负债也分为流动负债和长期负债

- 流动负债就是你的信用卡借款,很快就能还完了

- 长期负债就是你的房贷,需要还很长一段时间才能还完

再看看流动负债,短期借款和应付账款,还有应付职工薪酬,应交税费,这些都是马上就会付出去的钱。

所有者权益

很多普通投资者无法理解所有者权益,其实主要三大部分,股本、留存收益和资本公积,股本就是实收资本,你跟朋友一起开个馄饨摊,每人出5万,一共10万,这10万就是股本。未来你们有钱了,可以再旁边开个煎饼摊,增资5万,这还是股本。留存收益就是未分配利润,比如第一年你们赚了10万块钱,你们一商量,咱们别分了,还是继续投入运营吧,这样第二年再开个馄饨摊,咱赚的就更多了。结果第二年你们赚了20万,这时候你们一商量,老不分钱也不是事,干脆分10万,留10万,这时候你们的未分配利润就变成了去年的10万+今年的20万-分掉的10万,=20万。第三个科目是资本公积,他是企业股本溢价,接受捐赠,以及财产重估增值,啥意思,就好比如说你们公司发行股票,1块钱1股,股东们认购,过了几年经营很好,然后上市了,100块钱一股IPO,那么100块钱-1块钱的差额,就被计入资本公积。也就是说,你们公司价值上涨的部分。

一家汉堡店的资产负债表

下面作者以一家汉堡店为例,具体来讲一下资产负债表,这个汉堡店会在后面经常出现。2019年1月1号,你出资5万块钱,成立了一家汉堡店,此时你的总资产就是5万块,没有负债。

1个月后,你开始向银行贷款,信用贷很好申请,你又轻松拿到了10万块钱,此时你的货币资金变成了15万,而这里面有10万短期借款,股本并不变。

这时候你开始进行采购,烤炉需要1万块钱,原材料像什么蔬菜,面粉,牛肉,芝士第一批下来一共5000元,这些东西都要暂时计入存货。而烤炉你可以使用很长时间,所以 他是固定资产。所以货币资金减少15000元,而存货和固定资产相应增加。一个月之后你卖出了100个汉堡,每个汉堡10块钱,收入1000元现金,而每个汉堡的成本是6块钱,那么总共消耗原材料600元,此时你发现总资产增加了400元,这就是你赚出来的未分配利润。

此时隔的饮料商找到你,说可以把他家的饮料放在你这里卖,卖掉了再结算。他一次性给了你200瓶饮料,1块钱一瓶,此时你的存货又增加了200,总资产也增加了200,变成了150600元,而同时你欠饮料商200块钱,这就是应付账款。计入总负债。

下个月你又卖掉了200个汉堡,收入2000元,还卖掉了100瓶饮料,是按照5块钱1瓶卖的,总现金收入2500元,原材料成本方面,汉堡是1200元,饮料仅为100元。此时你的存货降低了1300元,但现金增加了2500元。这时候总资产变成了151800元,总负债是100200元,10万是银行的,200是饮料商的,最后你的所有者权益是51600元,这些钱暂时都是你的,干了2月,赚了1600元。

企业资金的来源和用资代价

通过这个汉堡店的模型,大家就应该知道,资产负债是怎么运转的了,进货原材料产生存货,销售产成品,消耗存货。存货增加会减少收入,成本上升,也会影响利润。作者提醒,负债和所有者权益,无非就是像银行借钱,还是像股东融资的区别,他的资金来源都是要有成本的,银行借款,其实是资金成本最低的资金来源。我们要做好一个企业,就是要让左边资产的回报率,超过右边负债的资金成本。这样企业就能赚钱了。

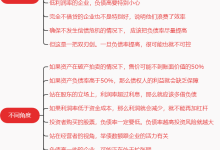

10个关键指标,拆解资产负债表

资产负债表并不复杂,大概有10个核心数据,重点要关注一下,分别是应收账款和存货,货币资金和借款,固定资产和无形资产,应付账款和应付薪酬,资本公积和未分配利润。其中如果非要找一个最重要的就是应收账款和存货。这是判断一家公司是否能够正常运营的基础。他两也经常被用于粉饰报表。应收账款如果越来越大,很可能公司经营出现问题,有大量的资金收不回来。存货越来越多,说明东西卖不掉了。这些都是我们应该警惕的地方,当然也要结合具体的业务模式,比如茅台存货多了就不是什么坏事,存货越来越值钱的,可能只此一家。

长期借款也要小心,如果长期借款,一直增加,说明公司可能缺乏盈利能力,债务负担会越来越重,比如一些地产公司,资产负债率过高,最后都会出现债务危机,甚至突然资金链断裂。固定资产代表硬实力,无形资产代表软实力,主板市场上,价值型公司,硬实力多一点比较好,如果是创新型企业,硬实力肯定是没有的,那么就得重视无形资产,或者说是研发支出转化成无形资产的能力非常重要。

资本公积是一个蓄水池,有些公司为了粉饰利润,把一些交易通过输送利润的方式放进利润表里,在资产负债表里,他会让资本公积增加明显,如果一段时间内,资本公积过大,那么这家公司可能会有操控利润的嫌疑。未分配利润如果长期积累,没有分红,那么说明公司是铁公鸡。这种公司就不太好了。甚至你可以怀疑他的利润,不一定是真的。

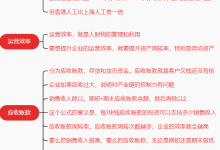

案例:早看懂资产负债表,你已经是茅台的股东了

下面我们看看具体的案例,比如茅台是最长用来举例的,茅台的产品就不用说了,是想买都买不到,甚至每年都能涨价,而且还能用涨价促销。那么从财报上怎么看呢,2017年上半年,茅台拥有总资产1204亿,货币资金就多达736亿,占总资产比重61%,到了2017年3季度,货币资金增加到了810亿,占比上升到了63%,而他的最大竞争对手,五粮液的货币资金占比是56%,所以茅台堪称,现金奶牛中的奶牛,最气人的是,茅台应收账款是0,这就是说,概不赊欠,经销商必须给钱才能提货。

作者当时观察到,茅台存货总金额是209亿,占总资产比重是16%,这个存货主要就是高粱和小麦,基本就是金矿,存货越多,造酒越多,未来收入也就越高,但可惜的是,占比才16%,似乎有点低。这得从茅台酒的工艺上来解释,所以限制了他的产量增长,而当时销售又非常火爆,所以存货明显下降。那么对于茅台来说,未来最大的问题,就是产不出那么多酒的问题,这是他增长的最大敌人。

2017年3季度,茅台固定资产149亿,占比12%,且持续下滑,这主要也是政策影响,我国很早就对白酒扩产能做出限制,禁止白酒生产企业新建生产线,所以茅台尽管热销,但是也不能扩大再生产。总资产持续上升,固定资产的比例却上不去。茅台的无形资产占比也不高,只有35亿元,几乎在总资产中看不见。这其中只包含了土地使用权和软件开发费,像特许经营权,商标权啥的,都没在这里。茅台的利润,主要体现在对上下游的议价能力上,他能够轻松占用其他企业的现金流,预收账款增加迅速。说明大家都在抢购。作者说,这就是未来利润的蓄水池。

那么通过这份财报的分析,我们能得到什么样的结论呢?

通过财报分析我们知道,茅台这个企业太好了。2017年茅台600多,到了2018年最低跌到了500多,最后最高涨到了2600多,2022年初跌到了1500多。其实这种企业应该长期关注,好公司毋庸置疑,只需要等待一个好价格就可以了。但说点搞笑的,真等好价格出来,坏消息也就出来了,你到时候又该不敢买了。这其实就是投资最难的地方。好消息和坏价格同时出现,而坏消息和好价格同时出现。就看你的眼睛盯在哪了,盯在价格和价值上,你就能赚钱,盯在消息和情绪上,会损失惨重。

反面案例

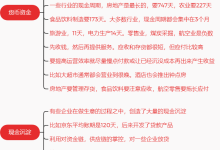

下面我们看看,另外一个反面案例,比如欣泰电气,这个已经被罚退市了,那么当时他是怎么财务造假的呢?第一种就是提前确认收入,比如提前开发票,美化业绩,房地产和高新技术行业特别爱这么干,房地产企业喜欢将预收账款转化为销售收入。当然有提前,就有延迟,在他不需要收入的时候,就会把现在的收入,放在未来,从而控制整个利润表现。第三种就更恶劣了,叫做虚构收入,有这么几个做法, 打白条出库,虚假销售入账,要么就是对开发票,虚开发票等等。这些都是违法手段。现在这些手段越来越隐秘,甚至利用第三方公司,第四方公司,让钱出去转一圈然后再回来。比如我们之前举过的卖月饼企业的例子,不生产月饼,只发月饼券,然后另一个公司在市场上8折回收月饼券,最终厂家,5折收回,这东西转一圈回来,也没有生产,所以没有成本,月饼券空转一圈,厂家就赚了50%。这个利润率,比他生产月饼,要划算的多。还有就是虚增资产和少列负债,比如多记存货价值,这么做能够降低销售成本,增加利益。也提醒一下大家,利润这个数字,其实不太可信,因为有太多的方式可以去进行调整了。

比如还有一家叫做康华农业的企业,2011年被爆出,虚增资产2个亿, 2012年又虚增3个亿,2013和2014年,分别虚增5个亿,基本都占他当期总资产的一半,此外他还虚增营业收入。所以看财报,一定不能简单的就看看利润,看看市盈率,这样分析财报是没啥意义的,你得通过财报,看到公司正常运转的逻辑。如果看不懂可能就是有问题。我们通常都要拿现金流量表验证一下,看看是不是有那么多的经营现金流净额产生。如果只有利润,没有现金流,那么就很值得怀疑了。通常都需要企业的董秘,给出一个合理的解释。

读后感|读书笔记

读后感|读书笔记