《让财报说话》读书笔记和读后感。

《让财报说话》读书笔记

- 《让财报说话》1.让财务报表说话

- 《让财报说话》2.初识财务报表

- 《让财报说话》3.资产负债表

- 《让财报说话》4.财务造假如何识别

- 《让财报说话》5.现金流量是企业的生命线

- 《让财报说话》6.能涨价的生意才是好生意

- 《让财报说话》7.如何提高企业的运行效率

- 《让财报说话》8.周转率提高能为企业带来什么

- 《让财报说话》9.企业高增长的秘密!净资产收益率

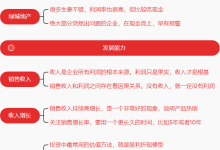

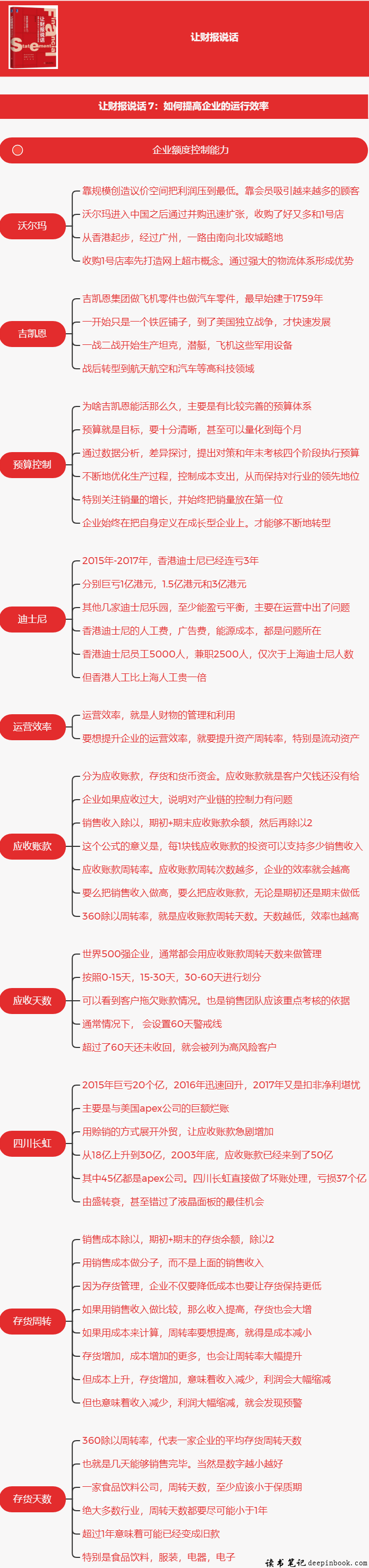

让财报说话,今天我们看看沃尔玛的成本控制,他的口号就是天天平价,始终如一,他是靠规模创造议价空间,把利润压到最低,然后靠会员,吸引越来越多的顾客。沃尔玛上市后,股价涨幅大概得有5000倍。成为全世界最赚钱的股票之一。沃尔玛进入中国之后通过并购迅速扩张,他收购了好又多和1号店,并且沃尔玛从香港起步,经过广州,一路由南向北攻城略地。后来电商来了,沃尔玛也知道时间不多,所以拼命的抢时间,收购1号店,率先打造网上超市的概念,通过其强大的物流体系,形成优势。他的对手是京东和苏宁。通过资源整合,扩大一家大型商超的覆盖范围。山姆会员店这种模式,也很受到国人追捧,进一步降低了商品的毛利,甚至干脆很多东西就不赚钱平出了,而会员费收入,才是他的主要收入来源。现在来看,好像也只有这种会员平价超市,才能生存,之前Costco进入中国,也造成了火爆的场面。所以其实你可以想想,现在线上和线下,基本上都差不多了。都是一个套路,流量思维,会员变现。

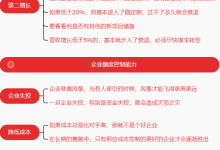

下面我们讲讲,预算控制,所谓预算就是目标,这个要十分清晰,甚至可以量化到每个月,每一天。 你到底要花多少钱,要办多少事,总要提前有个目标出来,举个例子,一个吉凯恩集团,他做飞机零件也做汽车零件,销售额可以达到52亿英镑。这么大一家高科技企业,最早竟然始建于1759年,一开始只是一个铁匠铺子,到了美国独立战争,产生了大量钢铁需求,才让她快速发展,一度成为全球最大钢铁公司。后来,战争不断,他开始生产坦克,潜艇,飞机这些军用设备,战后转型到航天航空和汽车等高科技领域。什么庞巴迪,波音,奥迪,宝马,保时捷,都跟这家公司有合作。为啥这家公司能活那么久,还能活这么好?主要就是他有比较完善的预算体系,他通过数据分析,差异探讨,提出对策和年末考核四个阶段,进行预算执行,财务预算又是整个预算的核心,不断地优化生产过程,控制成本支出,从而保持对于行业的领先地位。他们特别关注销量的增长,并始终把销量放在第一位,成为企业预算的重中之重,这也就说明,企业始终在把自身定义在成长型企业上。所以他才能够不断地转型。从而存活几百年。有些企业其实一旦变得很赚钱之后,就会失去斗志,从而进入官僚化。领导和高管都在想着往自己兜里捞钱,最后企业也就逐渐没落。一旦你不增长了,你的市场地位,其实也就岌岌可危了。

我们再来看迪士尼的例子,2015年-2017年,香港迪士尼已经连亏3年,分别巨亏1亿港元,1.5亿港元和3亿港元,所以这个趋势非常不好,亏损不断扩大。当时全球其他的几家迪士尼乐园,其实利润数据还都不错,至少也能盈亏平衡。之所以同样的迪士尼乐园,却出现业绩差别,主要就在运营中出了问题,香港迪士尼的人工费,广告费,能源成本,都是他的问题所在。香港迪士尼员工5000人,兼职2500人,只有上海迪士尼,比香港人数多,但问题是,香港人工还贵,比上海人工贵出一倍。销售收入上,两地也完全没办法比较。所以香港迪士尼受到的影响很大,收入少,成本高,上海迪士尼还抢了他不少客户,让他的游客数量进一步下降。3年减少接近70万人次。

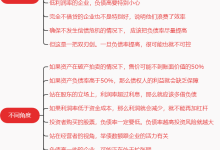

所以这就引出了一个企业的运营效率问题,说白了就是人财物的管理和利用,企业管理者要想提升企业的运营效率,就要提升资产周转率,特别是流动资产的周转率,里面还分为应收账款,存货和货币资金,应收账款,说白了就是客户欠你的钱还没有给,好企业客户是不会欠你钱的,因为你掌握着话语权,比如茅台,应收账款是0,谁也别废话,先交钱再提货,所以企业如果应收过大,说明对产业链的控制力有问题,作者还给一个公式,销售收入除以,期初+期末应收账款余额,然后再除以2,这个公式的意义就是,每1块钱应收账款的投资可以支持多少销售收入,也叫应收账款周转率。应收账款周转次数越多,企业的效率就会越高。所以这就告诉我们,要么你把销售收入做高,要么把应收账款,无论是期初还是期末做低,当然两项同时变化就更好。得到应收账款周转率之后,再用360除以这个周转率,就是应收账款周转天数,这就告诉你,这笔钱多少天转一次。周转天数越低,企业效率也就越高。

世界500强企业,通常都会用应收账款周转天数来做管理,按照0-15天,15-30天,30-60天进行划分,这样可以看到客户拖欠账款的情况。这也是销售团队应该重点考核的依据,销售不能光是把东西卖出去,就完事了,还得想着尽快把钱收回来。所以回款,一定是销售的重要任务。通常情况下, 会设置60天警戒线,如果一笔货款,超过了60天还未收回,就会被列为高风险客户,要加强管理。当然这个具体的天数,也要根据不同行业而定。

我们看一个具体的应收账款失败的例子,四川长虹,2015年四川长虹巨亏20个亿,2016年业绩迅速回升,2017年又是扣非净利堪忧。这家企业没落的标志主要有两个,1是与美国apex公司的巨额烂账,2001年的时候,是他的鼎盛时期,由于产能过剩,所以就积极外销,跟apex合作,用赊销的方式展开外贸,这让四川长虹的应收账款极具增加,从18亿上升到30亿,2003年底,应收账款已经来到了50亿,其中45亿都是这个apex公司拖欠的。后来这笔钱,基本也就收不回来了,四川长虹直接做了坏账处理,亏损了37个亿。一下让他由盛转衰,甚至错过了液晶面板的最佳机会,转手也让出了电视老大的宝座。所以这显然就是被赊销的合作伙伴给坑了。所以当我们见到这种应收账款大增的企业,要格外的小心,他的利润可能会有问题。一旦收不回来,就只能做坏账处理,可能一下就是巨亏。而如果你是企业主,也应该重点控制下赊销的风险,对谁也不要过度相信,有些客户是很坑的,一开始小生意往来信用良好,但是等到一笔大单的时候,突然跑路。

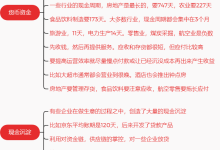

下面我们来看看存货的管理,能卖掉产品的公司才是好公司,存货也有周转率,公式一样,销售成本除以,期初+期末的存货余额,除以2,其实就是销售成本,除以一个平均存货,另外再注意一点,这个公式里是用销售成本做分子,而不是上面的销售收入了,为啥会这样,因为企业在存货管理上的原理和应收账款管理是不同的,企业不仅要降低成本也要让存货保持更低。他是一个既要又要的关系,如果用销售收入去做比较,那么你可以想想,收入提高,存货大增,你在周转率上看,似乎也是提高了。但此时你的库房已经堆满了货。那么如果用成本来计算,周转率要想提高,就得是成本减小,存货减小的更快才可以。当然有人也会说另一个可能,存货增加,成本增加的更多,也会让周转率大幅提升,这时候其实你是能够发现成本上的问题的。因为成本上升,存货增加,意味着肯定收入减少,利润会大幅缩减。所以在利润的程度,就已经预警了。

存货周转天数的公司就一样了,都是用360除以周转率,代表一家企业的平均存货周转天数,也就是说,几天能够销售完毕。当然是数字越小越好。比如一家食品饮料公司,他的周转天数,至少应该小于他的保质期吧。否则这生意还咋做。绝大多数行业,周转天数都要尽可能小于1年,因为超过1年,就意味着可能已经变成旧款。存货也就不值钱了,或者要做巨大的存货减值,特别是食品饮料,服装,电器,电子这些。当然茅台酒另当别论了。明天我们讲一下美特斯邦威的例子,看看美邦服饰的存货危机。

读后感|读书笔记

读后感|读书笔记