《让财报说话》读书笔记和读后感。

《让财报说话》读书笔记

- 《让财报说话》1.让财务报表说话

- 《让财报说话》2.初识财务报表

- 《让财报说话》3.资产负债表

- 《让财报说话》4.财务造假如何识别

- 《让财报说话》5.现金流量是企业的生命线

- 《让财报说话》6.能涨价的生意才是好生意

- 《让财报说话》7.如何提高企业的运行效率

- 《让财报说话》8.周转率提高能为企业带来什么

- 《让财报说话》9.企业高增长的秘密!净资产收益率

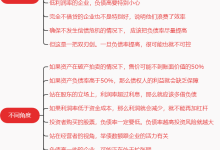

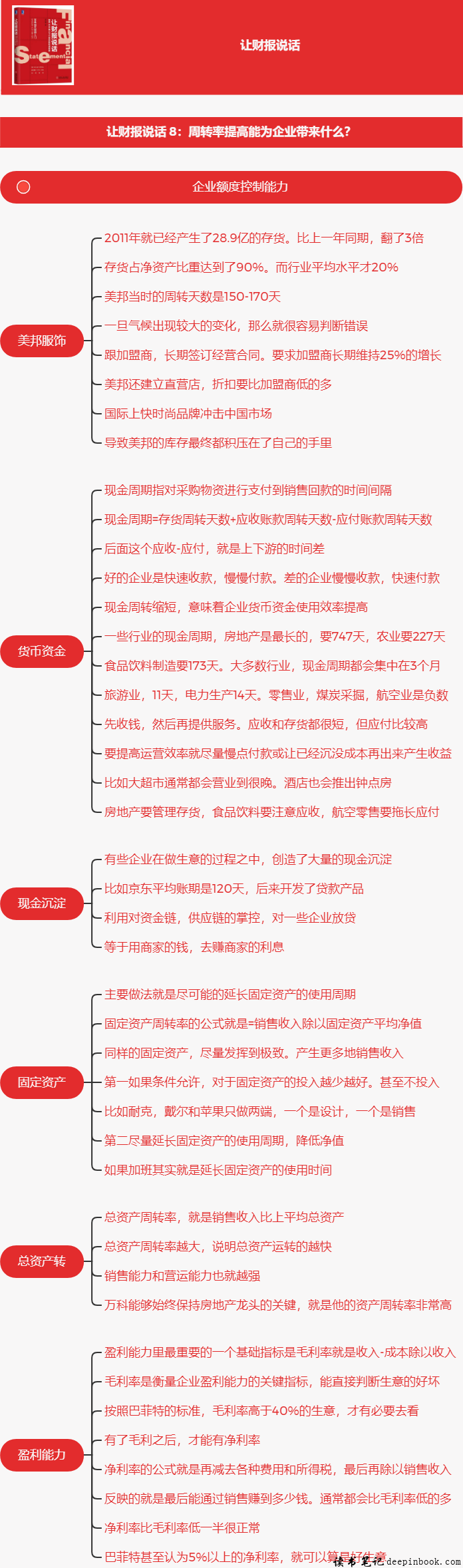

让财报说话,今天我们看一个例子,美邦服饰,美特斯邦威当年也是火的一比,是我们第一批快时尚品牌。跟ZARA,h&m都差不多,但是2012年就开始走下坡路了,2017年公司亏损3亿多,你翻看他的财报,就发现其实危机早已经埋下种子,2011年的时候他就已经产生了28.9亿的存货。比上一年同期,翻了3倍。存货占净资产比重达到了90%。而行业平均水平才20%。所以可见他已经卖不出去东西了。但当年美邦服饰利润还在大幅增长,掩盖了存货危机。但其实高库存已经让他的经营活动现金流变成了-10亿。当时一大堆所谓的服装企业,全都出现了这种高库存问题。

美邦当时的周转天数是150-170天,也就是说,一年他只能满足传统两季的服装需求,一旦气候出现较大的变化,比如夏天很凉快,冬天很暖和,那么他就很容易判断错误,造成货物积压。美国人甚至都研究了一种期货,叫做天气期货,他的主要投资者就是那些生产羽绒服的企业,因为一旦暖冬到来,那么羽绒服就很容易滞销。但是美邦服饰并没有做这种对冲,他都是跟加盟商,长期签订经营合同。要求加盟商长期维持25%的增长,达不到要求的加盟商,就被他们踢出去。后来美邦还建立直营店,折扣要比加盟商低的多。于是加盟商就倒霉了,存货越积越多卖不出去。后来国际上这些快时尚品牌,冲击中国市场,加盟商纷纷导向,所以导致美邦的库存最终都积压在了自己的手里。所以如果你要投资一家企业,这家企业又是以生产制造为主,那么一定要多看看他的存货变化。有些时候,提前是有预警的。

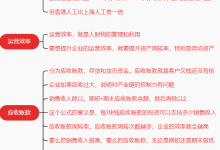

下面我们看看,货币资金管理,现金也是流动资产的组成部分,而且他可能还是一个相当重要的部分,现金周期指的是,生产销售活动当中,对采购物资进行支付到销售回款的时间间隔。也就是说,你先买面粉和牛肉,啥时候把他做成汉堡卖出去,这就是现金周期,所以现金周期的公式就是=存货周转天数+应收账款周转天数-应付账款周转天数,简单记就是存货+应收-应付,后面这个应收-应付,其实就是你上下游的时间差,好的企业是快速收款,慢慢付款,比如那些超市,他们利润也不大,但是沉淀了大量的现金流在账上,差的企业刚好相反,慢慢收款,快速付款,所以他的现金流总是很空。

现金周转缩短,意味着企业货币资金使用效率提高,你想想同样是这么多钱,一年你能用好多次,跟一年只能用一次,那么他创造的价值是肯定不一样的。多用一次就相当于多了一倍的资金。这个钱就滚动起来了。

作者列出了一些行业的现金周期,房地产是最长的,要747天,农业也很长要227天,食品饮料制造要173天,大多数行业,现金周期都会集中在3个月。相对快一点的是旅游业,11天,电力生产14天。也有几个行业是负数,比如零售业,煤炭采掘,还有航空业,这些行业都有个特点,就是先付钱,然后再提供服务。所以最后就是,应收和存货都很短,但是应付是比较高的。收款基本稳定,那么要提高运营效率,就尽量的慢点付款。或者让那些已经沉没的成本,再出来产生收益,比如大超市通常都会营业到很晚。酒店也会推出钟点房。说白了就是尽量的废物利用,反正这些都是有成本的。

所以对于现金周期,不同行业的重点是不一样的。房地产这样的要管理存货,食品饮料要注意应收,航空零售要拖长应付,这样就能尽可能的将资金盘活。

有些企业在做生意的过程之中,创造了大量的现金沉淀,比如京东,他的平均账期是120天,商家给京东1亿的货,京东没准20天就卖出去了,剩下100天他就可以白嫖这1亿的资金。于是他后来就开发了贷款产品,利用他对于资金链,供应链的掌控,对一些企业放贷,等于用商家的钱,去赚商家的利息,这一招空手套白狼,但他还非常安全,因为他的所有物流信息都在自己的数据库里。

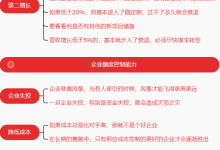

下面我们来看,固定资产管理,企业要想提升效率,除了用活流动资产之外,固定资产也是需要重点考虑的。主要做法就是尽可能的延长固定资产的使用周期,比如烤汉堡的炉子,你如果用1年,那么他一年的成本就是1万,如果你用5年,那么他每年的成本就变成了2000,所以固定资产周转率的公式就是=销售收入除以固定资产平均净值=销售收入除以期初+期末固定资产净值除以2,这个数字肯定越大越好,同样的固定资产,尽量把他发挥到极致。产生更多地销售收入。

作者说,有两点需要注意,第一,如果条件允许,对于固定资产的投入越少越好,甚至可以不投入任何固定资产,比如耐克,都知道他是卖鞋的,但是他却连一家车间都没有。全都是外包。这样他的固定资产就非常少,他只做两端,一个是设计,一个是销售。其他代工厂做出来的,贴标就行了,这样就可以占用那些发展中国家的廉价劳动力。戴尔和苹果,也都是这么干的。

第二就是尽量延长固定资产的使用周期,降低他的净值,风险投资调研一个企业,通常都要看下,这个企业加不加班,如果加班其实就是延长固定资产的使用时间,降低净值。会比那些不加班的企业,创造更多地利润。好多企业用的非高峰时段优惠,第二杯半价,其实也都是这个意思。

下面我们看看总资产周转率,公式也很简单,就是销售收入比上平均总资产,总资产周转率越大,说明总资产运转的越快,销售能力和营运能力也就越强。作者举例,万科能够始终保持房地产龙头的关键,就是他的资产周转率非常高。都领先于同行,这就让他不用搞那么高的负债率,所以能活的更久,虽然恒大一度超过了万科,但是这才没几年,那边已经是债务危机了,而万科这边依旧手握1400亿现金。

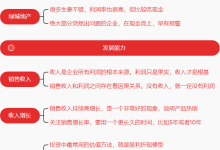

接下来我们讲讲盈利能力,盈利是发展的垫脚石,任何公司存在的意义都是盈利,这里面最重要的一个基础指标就是毛利率,也就是收入-成本除以收入,毛利率是衡量企业盈利能力的关键指标,能直接判断生意的好坏。比如我们常说的奶茶,5块钱的成本,卖出50块钱,那么他的毛利率就是90%,饭馆也是10块钱的成本,卖出40块钱,这毛利就是75%,明显没有奶茶高了。白酒行业更是暴利,基本都是85% ,相当于150的成本,卖1000块钱,这些生意他肯定是好生意,所以即便是净利润,也非常高普遍在40-50%左右。还有一些饮料,其实都是非常高毛利的生意。甚至不次于白酒。按照巴菲特的标准,毛利率高于40%的生意,才有必要去看。比如他重仓的苹果,毛利率就一直保持在40%左右。可口可乐的毛利率更是在60%,相比之下小米集团的总体毛利率才15%,小米手机的毛利率还不到9%,这还是上升之后的数字,最早的时候小米手机的毛利率才只有5%。那么这个生意就真的不好做了。

有了毛利之后,才能有净利率,净利率的公式就是再减去各种费用和所得税,最后再除以销售收入,他是一个综合指标,反映的就是你最后能通过销售赚到多少钱。净利率通常都会比毛利率低的多,因为很多生意,其实原材料成本,并不是最大的成本,比如奶茶店,刚才说了,毛利率高达90%,但是到净利率上面,可能只有5%以下,甚至很多店,如果销售量不行,甚至都是要亏损的。再比如全国最好的生意,茅台酒,毛利率高达90%,但是净利率也才50%多,主要就是因为中间的经销商费用太高。所以净利率比毛利率低一半是很正常的事情,甚至有的要低80%,巴菲特甚至认为5%以上的净利率,就可以算是好生意,但老齐觉得,最好在10%以上。什么概念,比如格力美的这样的企业,净利率也就在10%左右。

下一个指标就更关键了,被巴菲特视为最爱,这就是净资产收益率,英文缩写ROE, 明天我们来看看,净资产收益率的具体应用,以及他衍生出来的杜邦分析,能够给我们带来怎样的分析视角。

读后感|读书笔记

读后感|读书笔记